【弁護士監修】年俸制のメリットとは?残業代・ボーナスは含まれる?注意すべき点を解説

給与の金額を、1年単位で決定する給与形態である「年俸制」。多くの企業が採用している「月給制」とは異なる特徴を持つ制度であるため、導入する際には注意が必要です。年俸制にはどのような特徴があり、どのように運用すればよいのでしょうか。今回は、年俸制の特徴やメリット・デメリット、残業代・ボーナスの扱い方などについて、ご紹介します。

年俸制とは

年俸制とは、労働者一人一人に支払う給与の金額を、「1年単位」で決定する給与形態のこと。個人の成果や能力などを基に、翌年度に支払う給与総額を決定します。労働者との合意に基づき、1年ごとに年間の給与総額を更改するのが一般的です。英語では、「annual salary system」または「annual salary scheme」などと表現されます。

成果主義との関係性

「成果主義」とは、仕事の成果やそこに至るプロセスに応じて処遇を決める人事制度のこと。年単位で給与総額を決定する「年俸制」は、成果を給与に反映する「成果主義」になじみやすいとされています。そのため、一般的には年俸制と成果主義は同時に採用されます。

(参考:『成果主義の導入で失敗しないためのポイント5つ~メリット・デメリットから解説~』『年功序列とは?1分でサクッとわかる、制度の仕組みとメリット・デメリット』)

アルバイト・パートにも適用される?適用労働者の範囲は?

雇用契約や就業規則などに「年俸制」である旨を記載し、労働者との合意が成立していれば、誰にでも年俸制を適用できます。そのため、アルバイトやパートに年俸制を適用することも、理論上は可能です。しかし、短時間労働が多いアルバイト・パートの性質上、年俸制はなじみにくいと考えられます。

年俸制が適用されやすい企業や職種

成果主義が浸透している海外の企業では年俸制が一般的であるため、外資系企業の多くが年俸制を採用しています。日系企業では、「役員」「管理職」など社内において高い地位にある人や、「SE」「プログラマー」といった専門性の高い職種で年俸制が適用される傾向があります。また、年俸制の導入が今後増えていくと予想されているのが、「高度プロフェッショナル制度」の対象者です。高度プロフェッショナル制度とは、「高度な知識を有する」「一定額以上の年収がある」といった条件を満たす人を、労働時間の規制対象から外す制度のこと。業務の特性上、高度プロフェッショナル制度の対象者は「成果主義」との親和性が高く、年俸制を導入しやすいと考えられています。

(参考:『【弁護士監修】高度プロフェッショナル制度概要とメリット・デメリットを解説◆最新版』)

年俸制は月給制と何が違う?メリットとデメリットは?

「年俸制」と比較されることが多いのが、「月給制」です。年俸制と月給制にはどのような違いがあり、どちらの方がよい制度なのでしょうか。年俸制のメリット・デメリットと併せてご紹介します。

月給制とは

月給制とは、労働者に支払う給与額を「月単位」で決定する給与形態のこと。日本では年功序列が主流だったため、現在でも多くの企業が月給制を採用しているとされています。年俸制と月給制の違いを、下の表にまとめました。

| 年俸制 | 月給制 | |

|---|---|---|

| 給与額の決定方法 | 「年単位」で給与額を決める | 「月単位」で給与額を決める |

| 1年間に支払う給与総額が変動するかどうか | 原則として、変動しない (企業の業績や本人の成果などにかかわらず、原則として変動しない) |

変動することがある (企業の業績や本人の成果などにより、変動する可能性がある) |

| どういう企業で採用されやすいか | 「成果主義」の企業 | 「年功序列」の企業 |

年俸制のメリット

年俸制には、どのようなメリットがあるのでしょうか。企業と労働者にとってのメリットを、それぞれご紹介します。

企業にとってのメリット

企業にとってのメリットとして、まず挙げられるのが「経営計画の立てやすさ」です。年俸制を採用することにより、事前に年間の人件費の総額を確定できるため、中長期的な経営計画を立てやすくなります。成果主義と併せて導入する場合には、労働者のモチベーションの向上につながるとされています。年齢や経歴にかかわらず、成果を上げた分だけ翌年度の給与に反映されるため、積極的に仕事に取り組む労働者が増えるでしょう。それにより、「生産性の向上」や「業績の改善」も期待できます。

労働者にとってのメリット

労働者にとっては、「原則として、年間の給与総額が変動しない」ことが、年俸制の一番のメリットです。年俸制の場合、原則として企業の業績や本人の成果などによる減額がありません。収入の見通しが立てやすいため、「貯金」や「旅行」といった1年間の計画を立てやすくなるでしょう。また、成果主義と併せて導入する場合、個人の成果によっては、勤続年数にかかわらず昇給が見込めます。

年俸制のデメリット

年俸制にはさまざまなメリットがある半面、デメリットもあります。企業と労働者にとってのデメリットを、それぞれまとめました。

企業にとってのデメリット

企業にとって一番のデメリットは、「年度中に人件費を変更できない」ことです。期待したほどの成果を上げられなかった場合でも、年度始めに決定した給与総額を年度中に減額することは、原則としてできません。企業にとっての損失につながらないよう、「今後、この社員はどのくらいの成果を上げてくれそうか」を予想した上で、給与総額を決定することが重要です。また年俸制は、一般的な給与形態である「月給制」とは異なるため、場合によっては労働者とのトラブルに発展する可能性もあります。労働者とのトラブルを避けるため、年俸制の「対象者」や「給与の計算方法」「賞与の支払い方法」などを就業規則に明記するとともに、内容を労働者に周知しましょう。

労働者にとってのデメリット

「その年にどれだけ成果を上げたとしても、給与に反映されるのは翌年度になる」ことが、労働者にとっての一番のデメリットです。自身の成果がすぐには給与に反映されないため、給与が上がるまでの間、モチベーションが低下してしまう労働者もいるでしょう。また、十分な成果を上げられなかった場合、翌年度の年俸が減少するリスクもあります。年俸額が1年ごとに更改となるため、中長期的に見ると安定した収入が保証されないことも、デメリットと言えるでしょう。

年俸制と月給制、どちらがよい?

年俸制と月給制は性質の異なる制度であるため、一概に「どちらがよい」と言うことはできません。どちらの制度にも、メリット・デメリットがあります。それらを踏まえた上で、「社員の年齢構成」や「中途入社者の割合」などの観点から検討を行い、自社により適している方を選びましょう。

年俸制の場合、残業代の支給は必要ない?

年俸制の場合でも、原則として、労働基準法で定められた「法定労働時間」を超えて働いてもらった分については、残業代を支払う必要があります。「1日8時間」「1週間40時間」の法定労働時間を超過した勤務が発生した場合、「法定時間外労働」として割増賃金を支払わなければなりません。ただし、例外的に残業代の支払いが必要ない労働者もいるため、注意が必要です。「固定残業代込み」や「裁量労働制」などの場合の対応、残業代の計算方法と併せてご紹介します。

(参考:『【弁護士監修】法定時間外労働は月45時間・年360時間までー正しい知識と割増賃金の算出方法を解説』)

例外的に残業代の支払いが必要ない労働者

労働基準法第41条の「労働時間等に関する規定の適用除外」に該当する労働者については、労働時間が制限されないため、残業代の支払いは不要です。

労働基準法第41条

この章、第六章及び第六章の二で定める労働時間、休憩及び休日に関する規定は、次の各号の一に該当する労働者については適用しない。

一 別表第一第六号(林業を除く。)又は第七号に掲げる事業に従事する者

二 事業の種類にかかわらず監督若しくは管理の地位にある者又は機密の事務を取り扱う者

三 監視又は断続的労働に従事する者で、使用者が行政官庁の許可を受けたもの

具体的には、労働時間の決定やその他の労務管理について経営者と一体的な立場にある「管理監督者」や、秘書に代表される「機密事務取扱者」などが挙げられます。なお、管理監督者や機密事務取扱者であっても、深夜残業手当については支払う必要があるため、注意しましょう。

(参考:『【社労士監修・2020最新版】管理監督者について企業が注意すべき9つの決まり』)

固定残業代(みなし残業代)込みの年俸制は認められる?

固定残業代(みなし残業代)とは、一定時間分の時間外労働や休日労働、深夜労働に対する割増賃金として定額で支払われる賃金のこと。固定残業代(みなし残業代)込みの年俸制とすることは可能です。その場合、「実際に時間外労働をした時間が、みなし残業時間内に収まっているかどうか」により、残業代の支払いが別途必要になるかどうかが決まります。

例:「1カ月当たり30時間」分の時間外労働手当を支給していた場合

| 実際に時間外労働をした時間 | 別途、残業代の支払いが必要かどうか |

|---|---|

| 月30時間 | あらかじめ決められた「1カ月当たり30時間」の範囲内のため、別途、残業代を支払う必要はない |

| 月40時間 | あらかじめ決められた「1カ月当たり30時間」を超過しているため、超過した分の時間外労働の差額を支払わなければならない |

「あらかじめ決められた時間」を超えた時間外労働が発生した場合、別途残業代を支払う必要があるため、注意しましょう。

(参考:『【弁護士監修】固定残業代とは?人事がおさえるべき考え方や算出方法・注意点について』)

裁量労働制の場合

裁量労働制とは、労働者本人の裁量で、仕事の進め方や労働時間を決定できる制度のこと。裁量労働制では、実労働時間ではなく、あらかじめ設定した「1日当たりに働いたものとする時間分(みなし労働時間)」を労働時間と捉えます。裁量労働制には「残業」という概念がないため、みなし労働時間を超過して労働しても「時間外労働」とはなりません。裁量労働制と年俸制を同時に採用した場合でも、同じことが言えます。ただし、「みなし労働時間が8時間超の場合」や「休日労働」「深夜労働」を行った労働者に対しては、割増賃金の支払いが必要です。また、裁量労働制は長時間労働の温床となりやすいので、労働者の健康管理には十分注意が必要です。

(参考:『【初心者向け】裁量労働制とは?導入方法は?正しく運用するための基礎知識ー弁護士監修』)

フレックスタイム制の場合

フレックスタイム制とは、「毎日、何時間働くか」「いつ出勤・退勤するか」を労働者一人一人が自由に決められる制度のこと。業務量の波に合わせて、労働時間を柔軟に調整できる「変形労働時間制」の一種とされています。一定期間内(清算期間)で何時間働いてもらうか(総労働時間)をまず決めるのが、フレックスタイム制の特徴です。残業時間は、「清算期間内の総労働時間に対し、どれだけ実労働時間が超過しているか」という観点で算出します。事前に設定した総労働時間が法定労働時間を超えているかどうかで、「残業時間の計算方法」や「割増賃金の要否」が異なるため、注意が必要です。フレックスタイム制と年俸制を同時に採用した場合でも、同じことが言えます。残業時間の求め方に注意する必要があるため、まずはフレックスタイム制の残業時間・残業代の考え方について、理解を深めましょう。

(参考:『フレックスタイム制を簡単解説!調査に基づく84社の実態も紹介』『【かんたん図解】変形労働時間制とは?弁護士監修で正しい労働時間・休日の計算方法と導入フローを解説』)

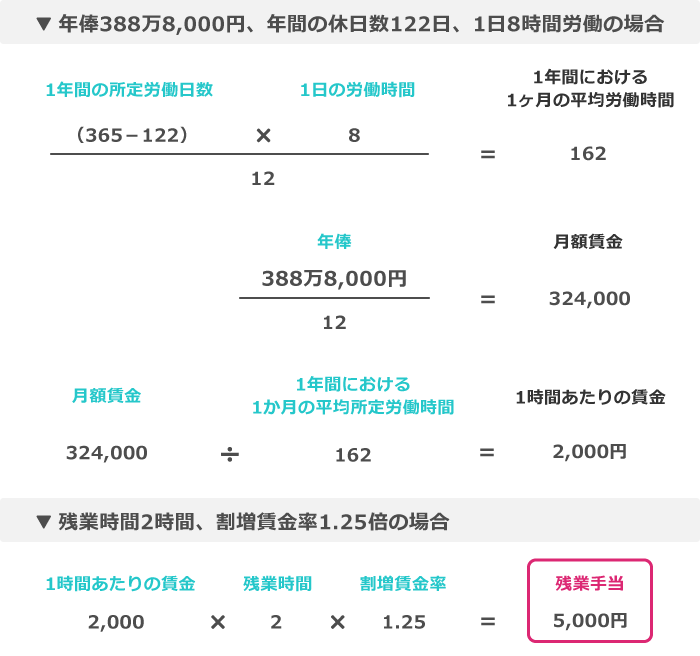

残業代の計算方法

年俸制の場合、月給制と同様に残業代を計算します。

残業代=1時間当たりの賃金額×残業時間×割増賃金率

「1時間当たりの賃金額」の算出方法が、月給制よりもやや複雑です。年俸制の場合、以下の計算式で「1時間当たりの賃金額」を算出します。

1時間当たりの賃金額=月額賃金(年俸÷12)÷1年間における1カ月の平均所定労働時間

なお、「1年間における1カ月の平均所定労働時間」は、月給制の場合と同じ計算式で算出します。

1年間における1カ月の平均所定労働時間=1年間の所定労働日数×1日の労働時間÷12

「年俸388万8,000円」の場合を例に取って、実際の計算方法を見ていきましょう。「年間休日122日、1日8時間労働、残業2時間、割増賃金率1.25倍」と仮定すると、以下のような計算式になります。

年俸が388万8,000円のため、月額賃金は「388万8,000円÷12」で、「32万4,000円」です。月額賃金を計算式にあてはめていくと、最終的に残業代が5,000円となります。年俸制の場合、まず月額賃金を算出する必要があると覚えておきましょう。

年俸制の場合、賞与(ボーナス)は支給しない?

「賞与(ボーナス)」とは、定期的な給与が支払われている労働者に対し、定期給とは別に支払う「特別な給与」のこと。賞与を支給するかどうかは企業の任意です。しかし実際には、年俸制でも賞与を支給している企業が多いようです。賞与の支払い方法や、賞与をカットできるかなどについてご紹介します。

(参考:『【完全版】賞与とは?ミスしない社会保険料・所得税の計算方法、知っておくべき手続き』)

賞与の支払い方法

年俸制における賞与の支払い方法は、「年俸とは別に、賞与を支払うケース」と「年俸に賞与を含めるケース」に大別されます。実際の年収が同じでも、どちらのケースなのかによって「毎月支払う給与」が異なってくるため、注意が必要です。具体的な金額を例に出しながら、それぞれのケースについてご紹介します。

年俸とは別に賞与を支払うケース

年俸を12等分した金額を毎月1回支払った上で、業績に応じて、年俸額とは別に賞与を追加で支給します。そのため、実際の年収は年俸額と賞与を足した金額となります。

例:年俸420万円、賞与100万円の場合

毎月支払う給与:420万円÷12カ月=35万円

年収:420万円+賞与100万円=520万円

年俸に賞与を含めるケース

年俸を14等分または16等分した金額を毎月支払った上で、残りの2カ月分または4カ月分を賞与として支払います。実際の年収は、年俸額と同じです。

例:年俸520万円、16等分した額を毎月支給、賞与年2回・各2カ月分の場合

毎月支払う給与:520万円÷16カ月=32万5,000円

賞与:32万5,000円×2回×2カ月=130万円

年収:(32万5,000円×12カ月)+賞与130万円=520万円

厚生労働省の通達『労働基準法の施行に関する件』によると、「臨時に支払われ、かつその金額もあらかじめ決められていない」給与が、労働基準法上の賞与に該当するとされています。年俸に賞与を含めるケースの場合、「定期的に支給され、かつその金額が確定している」給与のため、労働基準法上の賞与とは見なされません。あくまで、「名目上」賞与として支給するにすぎないと理解しましょう。

(参考:厚生労働省『労働基準法の施行に関する件』)

(参考:『【完全版】賞与とは?ミスしない社会保険料・所得税の計算方法、知っておくべき手続き』)

賞与(ボーナス)カットはできる?

業績の悪化により、賞与(ボーナス)をカットしたい場合もあるでしょう。年俸制の場合、賞与をカットできるかどうかは、具体的な賞与額があらかじめ合意されているかどうかにより、一般的には「賞与を年俸とは別に支払っているか、いないか」で決まることが多いです。

年俸とは別に賞与を支払うケース

このケースでは、賞与の支給額はあらかじめ決まっていないことが多いです。この場合、賞与の「支給額」や「支払いの有無」については、企業の裁量が認められています。そのため、企業業績も考慮して賞与額を変動させることも可能です。

(参考:『【完全版】賞与とは?ミスしない社会保険料・所得税の計算方法、知っておくべき手続き』『【弁護士監修】不利益変更を実施する場合の対応方法とこんな時どうする?16 の事例』)

年俸に賞与を含めるケース

このケースでは、事前に「名目上」の賞与の支給額が確定しています。業績が悪いからといって、賞与を削ってしまっては年俸が下がってしまうため、契約違反となります。年俸に賞与を含めるケースでは、原則として賞与はカットできないと理解しましょう。

賞与の有無で育児休業給付金が変わる?

育児休業給付金とは、一定の基準を満たす労働者が育児休業中に申請することで支給される給付金のこと。育児休業給付金は、「育児休業開始時賃金日額×支給日数×0.67(6カ月経過後は0.5)」という計算式で算出します。「育児休業開始時賃金日額」の算出時、「臨時に支払われる賃金および3カ月を超える期間ごとに支払われる賃金」は計算に含めません。「臨時に支払われる賃金および3カ月を超える期間ごとに支払われる賃金」とはいわゆる賞与のことであるため、賞与の有無により、育児休業給付金の金額が変わってきます。実際の年収が同じ場合、「賞与がない方が、育児休業給付金の算定基準である『育児休業開始時賃金日額』が高くなる」と理解するとよいでしょう。なお、年俸制でも同じことが言えます。

(参考:厚生労働省『育児休業給付金の内容及び支給申請手続について』)

(参考:『【5分でわかる】育児休業制度とは?延長の場合や給付金など、企業が対応すべき申請6つ』)

年俸制でも退職金を支給する必要がある?

退職した労働者に対して企業が支払う「退職金」は、法的に定められたものではなく、福利厚生の一環として各企業が独自に定めるものです。社内に退職金制度があり、「就業規則」や「賃金規程」などにも明記している場合、「勤続年数」や「雇用形態」といった所定の要件を満たす全ての労働者に退職金を支払う必要があります。退職金の支給要件を満たしている場合、年俸制の労働者に対しても、退職金の支払いが必要となりますので注意しましょう。

年俸制では賃金をどう支払う?平均賃金はどうやって計算する?

年俸制の場合、「賃金の支払い方法」や「平均賃金の計算」などに注意する必要があります。賃金を支払う際に知っておきたいポイントを、以下にご紹介します。

賃金の支払い方法の原則

年俸制の場合、「給与を年に1回まとめて支払えばよいのでは?」と思う方もいるかもしれません。しかし、労働基準法第24条で「賃金は、毎月1回以上、一定の期日を定めて支払わなければならない」と定められているため、毎月賃金を支払う必要があります。労働基準法に違反しないように、年俸制でも毎月1回以上は必ず賃金を支払いましょう。

支払い方法の種類

年俸制における賃金の支払い方法は企業によってさまざまですが、大きく3つのパターンに分けられます。

賃金の支払い方法の種類

| 賃金の支払い方法 | 特徴 |

|---|---|

| パターン①:毎月の賃金の12倍を年俸とし、 賞与は業績に応じて別に支払う |

●この場合、賞与は「労働基準法上」の賞与に該当する |

| パターン②:毎月の賃金と基本賞与を全て含んだ金額を 年俸とし、さらに基本年俸額に業績賞与も支払う |

●この場合、基本賞与は「名目上」の賞与(「労働基準法上」の賞与には該当しない) ●業績賞与は、「労働基準法上」の賞与に該当する |

| パターン③:毎月の賃金と賞与を全て含んだ金額を 年俸とし、12カ月に均等割して支払う |

●この場合、賞与はあくまで「名目上」の賞与(「労働基準法上」の賞与には該当しない) |

パターン①は先ほどご紹介した「年俸とは別に賞与を支払うケース」に、パターン③は「年俸に賞与を含めるケース」にあたります。パターン②は、パターン①とパターン③を掛け合わせたものです。パターン②の場合、「賞与」や後ほどご紹介する「平均賃金」の扱いが複雑となるため、注意しましょう。

途中入社した場合の年俸の決定方法

年俸制の場合、基本的に年度ごとの成果や本人の能力を基に、翌年度に支払う給与総額を確定します。ここで問題となるのが、「途中入社した労働者がいる場合」です。途中入社した労働者は、当然ながら自社での勤務実績がありません。途中入社した場合の年俸の決定方法は、企業によってさまざまです。「途中入社した場合でも、他の労働者と同じ評価期間・評価基準に基づき、年俸を決める」企業もあれば、「一定期間が過ぎるまでは、同レベルの他の労働者と同水準の年俸を支払う」企業もあります。「全労働者に占める途中入社者の割合」や「人事評価・人件費管理への影響」などを踏まえた上で、途中入社者への対応を決めましょう。

賃金の支払い方法による、税金や社会保険料への影響

賃金の支払い方法により、税金や社会保険料がどのような影響を受けるのかについて、ご紹介します。

税金

税金が最も安くなるのは、年俸を均等に12分割して毎月支給する「均等割」という方法です。一方、年俸を14等分や16等分などにした金額を毎月支給し、残りを特定の2つの月に分割して賞与として支給する「ボーナス払い」という方法だと、「均等割」よりも税金が高くなります。

社会保険料

「健康保険」や「厚生年金保険」といった「社会保険料」は、「標準報酬月額」という金額を基にして算出されます。社会保険料についても税金と同様に、「均等割」と「ボーナス払い」を比較すると、「均等割」より「ボーナス払い」の方が高くなると理解するとよいでしょう。なお、社会保険料が安くなることは、一見すると労働者にとってメリットのように思いますが、将来受け取れる年金額が減るため、一概によいとも言えません。「均等割」とするか、「ボーナス払い」とするかを労働者自身が選べる企業の場合には、その点についても説明することが望ましいでしょう。

通勤手当、住宅手当など、手当の取り扱い

「通勤手当」や「住宅手当」「家族手当」といった手当は、福利厚生の一環として、企業が独自に提供する「法定外福利」に該当します。これらの手当は法的に支給が義務づけられているものではないため、「支給するかどうか」「誰を対象にいくら支給するか」などは企業の任意です。「年俸とは別に、諸手当を支給する」こともできれば、「法定外福利の諸手当は支給しない」とすることもできます。手当を支給する際には、就業規則や賃金規程などに、「諸手当を支給する旨」や「支給要件」などを明記しましょう。なお、特定の役職にある労働者を対象とした「役職手当」や、特定の資格を有する労働者を対象とした「資格手当」などは、年俸に含めて支給するのが一般的です。

(参考:『【3分で読める】福利厚生を選ぶならコレ!種類や導入方法など知っておきたい基本事項』『【図解】通勤手当の非課税・課税ルールと計算方法―通勤手当を設定・変更するときの注意点』『【社労士監修】家族手当の支給条件・相場。廃止が進む理由と時代に合う新たな手当とは』『【弁護士監修】役職手当の相場は?残業代計算はどうする?企業として注意すべき点』)

年俸制における平均賃金

平均賃金とは、「解雇予告手当」や「休業手当」「減給の制限額」などを算定する際の、基礎となる賃金のこと。年俸制の場合、平均賃金を算出する際に、注意が必要です。

平均賃金の計算

平均賃金は、以下の計算式で算出します。

平均賃金の計算式

平均賃金=「算定事由発生日以前3カ月間に支払われた賃金の総額」÷「算定事由発生日以前3カ月間の総日数(総暦日数)」

算出基準の1つである「賃金の総額」には、「臨時に支払われた賃金(結婚手当、私傷病手当など)」や「3カ月を超える期間ごとに支払う賃金」「通貨以外のもので支払われた賃金で一定の範囲に属しないもの(現物給与)」は含まれません。「3カ月を超える期間ごとに支払う賃金」には、労働基準法上の賞与が該当します。年俸とは別に賞与を支払うケースでは、労働基準法上の賞与に該当するため、平均賃金の算定に含めません。一方、年俸に賞与を含めるケースでは、労働基準法上の賞与とは見なされないため、平均賃金の算定に含める必要があります。賞与の支払い方法によって、平均賃金の算定基準である「賃金の総額」が変わるため、注意しましょう。

(参考:『【弁護士監修・完全版】解雇予告手当の複雑な計算方法や支給ルール、流れを解説』『【弁護士監修】休業手当はいくら、誰に支払う?計算方法と対象者、活用できる助成金を解説』)

解雇予告手当への影響

解雇予告手当とは、企業が労働者に対して解雇予告をせずに解雇する際、支払いが義務づけられている手当のこと。解雇予告手当は、以下の計算式で算出します。

解雇予告手当=「1日分の平均賃金」×「解雇予告期間(30日)に足りなかった日数」

解雇予告手当の算出基準の1つに「平均賃金」があります。先ほどご紹介した通り、年俸とは別に賞与を支払うケースでは、賞与は平均賃金の査定に含まれません。一方、年俸に賞与を含めるケースでは、賞与は平均賃金の査定に含めます。年俸に賞与を含める方が、年俸とは別に賞与を支払うよりも、多くの解雇予告手当を支給しなければならないと理解しましょう。

(参考:『【弁護士監修・完全版】解雇予告手当の複雑な計算方法や支給ルール、流れを解説』)

減給の制限額への影響

減給は、「労働者が果たすべき義務や規律に違反したことに対する制裁として行われる不利益措置」である「懲戒処分」の1つです。減給の限度額については、労働基準法第91条において、「1回の額が平均賃金の1日分の半額を超え、総額が一賃金支払期における賃金の総額の10分の1を超えてはならない」と定められています。平均賃金は、減給の限度額を計算する際の算定基準でもあるため、解雇予告手当と同様、年俸に賞与を含めているかどうかで、金額が変わってきます。年俸に賞与を含める方が、年俸とは別に賞与を支払うよりも、減給の限度額が大きくなると理解しましょう。

(参考:『【弁護士監修】懲戒処分とは?種類と基準―どんなときに、どんな処分をすればいいのか―』)

労働条件通知書兼雇用契約書や就業規則はどう記載すればよい?

年俸制を導入する際、労働条件通知書兼雇用契約書や就業規則はどのように記載すればよいのでしょうか。書き方のポイントをご紹介します。

労働条件通知書兼雇用契約書の場合

「労働条件通知書」とは、企業と労働者が労働契約を結ぶ際、交付が義務づけられている書類です。一方、「雇用契約書」とは、企業と労働者の間で雇用契約の内容について合意がなされたことを証明する書類を指します。両者の記載内容はほぼ同じであるため、個別に作成するのではなく、「労働条件通知書兼雇用契約書」という形で作成するのが効率的です。年俸制の場合には、労働条件通知書兼雇用契約書の賃金欄に、以下のような内容を記載するとよいでしょう。

「労働条件通知書兼雇用契約書」の賃金欄の記載例

年俸 ●●●万円

賃金の支払い方法(年俸を12等分し、指定の銀行口座に支払う)

「年俸制であること」や「支払い方法」について、明記することが重要です。

労働条件通知書兼雇用契約書のテンプレートは、こちらからダウンロードできます。

(参考:『【記入例・雛型付】労働条件通知書とは?雇用契約書との違いや書き方をサクッと解説』『【弁護士監修・雛型付】雇用契約書を簡単作成!各項目の書き方と困ったときの対処法』)

就業規則の場合

年俸制を新たに導入する際は、「就業規則の変更」および「労働基準監督署への、変更後の就業規則の提出」が義務づけられています。就業規則は、以下のように記載するとよいでしょう。

就業規則の記載例

第●条(適用対象者)

年俸制の対象者は、課長以上の管理職とする。

第●条(年俸額の決定方法)

年俸の額は、職務遂行能力、知識・技術のレベル、業績に対する貢献度、業務遂行上の役割と責任等を評価し、本人との話し合いの上決定する。

第●条(決定の時期)

年俸の決定の時期は、毎年▲月とし翌年■月末日までを計算期間とする。

第●条(支払方法)

年俸の額は、12等分して毎月その12分の1を支払うこととする。

「年俸制の適用となる労働者」や「年俸額の決定方法・決定時期」「支払い方法」などについて、明記することが重要です。退職金や賞与の有無についても、併せて記載しましょう。

(参考:『【社労士監修・サンプル付】就業規則の変更&新規制定時、押さえておきたい基礎知識』)

年俸制を導入する際の4つの注意点

年俸制を導入する際の、4つの注意点をご紹介します。

注意点①:年俸制の運用方法を正しく理解する

年俸制を導入している企業の中には、「残業代」や「退職金」といった年俸制の運用方法について、誤った認識をしている所もあるようです。労働者とのトラブルを避けるためにも、まずは年俸制の運用方法を正しく理解することから始めましょう。

注意点②:人事評価制度を整える

年俸制の場合、基本的に年に1回しか給与が改定されません。年俸の算定基準があいまいだったり、人事評価が主観的に行われたりすると、労働者の給与に対する不満が月給制の場合よりも出やすくなる可能性があります。そのため、年俸制を実際に導入する際は、明確・公平な人事評価が行えるように、人事評価制度を整えることが重要です。さまざまな人事評価手法の中から、自社に合ったものを選択しましょう。

(参考:『人事評価制度の種類と特徴を押さえて、自社に適した制度の導入へ【図で理解】』)

注意点③:無効な不利益変更にならないよう注意する

「月給制」から「年俸制」に変更することにより、場合によっては賃金が下がってしまう労働者が出てくることもあるでしょう。そうした際に注意が必要なのが、労働条件の「不利益変更」として無効にならないようにすることです。無効な不利益変更にならないようにするためには、総額人件費を維持する、特定の労働者のみが給与減額となるような仕組みにしないようにする、制度移行に伴う変動を緩和する措置を取るといった対応が考えられます。無効な不利益変更にあたるかどうか判断に迷う場合は、弁護士や社労士といった専門家の意見を仰ぐとよいでしょう。

(参考:『【弁護士監修】不利益変更を実施する場合の対応方法とこんな時どうする?16 の事例』)

注意点④:労働者に周知し、理解を得る

「年俸制という名称は聞いたことがあるけれど、具体的にどういうものなのかわからない」「年俸制の場合、残業代や賞与などがどうなるのかを知りたい」といった労働者も少なくありません。不利益変更や労働者とのトラブルを避けるためにも、労働者に年俸制について周知し、理解を得ることが重要です。就業規則や賃金規程などを改定した上で、労働者に対して十分な説明を行いましょう。

年俸制を導入している企業

実際に、どのような企業が年俸制を導入しているのでしょうか。年俸制を導入している企業の事例をご紹介します。

株式会社マツモトキヨシ

ドラッグストア「マツモトキヨシ」を展開する株式会社マツモトキヨシでは、薬剤師を対象に年俸制を導入。薬剤師免許の登録後、年俸制に移行します。「転居の有無」や「勤務地の都道府県」によって、年俸額が異なります。賞与は年2回、業績年俸として別途支給。昇給は年1回、7月に実施しています。

(参考:マツモトキヨシグループ『新卒採用情報 薬剤師職:募集要項』)

株式会社ソニー・インタラクティブエンタテインメント

「プレイステーション」のハードウェア、ソフトウェアなどの企画開発・販売を行っている株式会社ソニー・インタラクティブエンタテインメントでは、正社員を対象に年俸制を導入しています。年俸には、月45時間相当の固定残業手当が含まれ、月45時間超の時間外労働が発生した場合には、残業代を別途支給。業績給は、年1回支給します。給与改定は年1回、4月に実施しています。

(参考:Sony Japan『採用情報:グループ本社、ゲーム事業、エレクトロニクス事業、半導体事業』)

株式会社プライムシステムデザイン

大学の卒業生管理パッケージや広告代理店向け販売管理システムを展開する株式会社プライムシステムデザインでは、能力主義の年俸制を導入。経営者やマネージャーとの面談により、適切に能力評価を実施した上で、年俸額を決定します。年俸とは別に、決算賞与も支給しています。

(参考:株式会社プライムシステムデザイン『人事情報』)

年俸制についてよくあるQ&A

年俸制について、よく聞かれる質問とその答えをご紹介します。

契約期間の途中で減額はできる?

年俸制の場合、1年間に支払う給与総額について事前に労働者と同意し、締結を結んでいます。たとえ企業の業績が不振だったとしても、契約期間中に企業が一方的に減給することはできません。やむを得ず減給せざるを得ない場合には、労働者の同意を得る必要があります。また、労働者の同意は、本人の自由意思に基づいたものであることが求められます。「減給に同意しなければ解雇する」「同意するまでは、会議室から退出できない」というように、同意を無理に得ようとするのは違法です。強要されたことによる同意は無効となりますので、注意しましょう。

更改時に減額はできる?

更改時の減額は、認められています。先ほど紹介した通り、労働者にとってのデメリットとして「年俸の更改時に、翌年度の年俸が今年度より減額となる」こともあるようです。ただし、企業と労働者の同意により年俸額が決まるため、企業が一方的に翌年度の年俸を下げることはできません。

年俸を減額する際の「条件」や「減額可能な範囲」といったルールを就業規則や賃金規程などに定めている場合、ルールの範囲内でのみ、減額できます。また、具体的なルールを定めていない場合でも、自由に減額できるわけではありません。「社会通念上、不合理と思われるような減額」や「特定の個人のみを対象とした大幅な減額」などは人事権の乱用にあたると考えられます。社内のルールを確認し、人事権の乱用とならないよう注意した上で、更改時の減給を行いましょう。

年俸制でも昇給はある?

労働者にとってのデメリットとして先ほどご紹介した通り、労働者が「その年にどれだけ成果を上げたとしても、給与に反映されるのは翌年度」になります。そのため、基本的に年度内の昇給はありません。年俸の更改時に、年俸額を上げるのが一般的です。

欠勤した場合は欠勤控除できる?

欠勤控除とは、もともと支払う予定だった賃金から、欠勤した分の賃金を控除して給与を支払うことを意味します。年俸制でも、「労働者が働いていないのであれば、企業は賃金を支払う必要がない」という「ノーワークノーペイの原則」が適用され、就業規則等で明記されている場合は欠勤控除できます。年俸制の場合、年俸額を年間所定労働日数で割った金額(1日当たりの給与)を控除するのが一般的です。賞与分まで含めて計算するかどうかは、企業によって対応が分かれます。労働者とのトラブルを避けるため、「どのような場合」に「どういう計算式」で欠勤控除するのかを、就業規則に明記しましょう。

(参考:『欠勤控除とは?人事が知っておくべき基本知識~算出に含む手当一覧付~』)

休職した場合でも、給与の支払いが必要?

休職した場合、給与の支払いが必要かどうかは、労働契約の内容次第です。一般的には、「休職した場合、その分の給与は支払わない」としている企業が多く、その場合は休職期間中の給与の支払いは必要ありません。一方、「休職した場合でも、年俸に基づいた給与を支払う」としていれば、休職期間中も給与を支払わなければなりません。年俸制の対象者が休職することになった際は、労働契約の内容を確認し、休職期間中の給与支払いが必要かどうかを判断しましょう。

年俸制でも有給休暇を付与する必要がある?

有給休暇(有休)とは、労働者が給与を得つつ、仕事を休むことができる休暇のこと。「雇い入れ日から6カ月が経過」かつ「総労働期間のうち8割以上出勤」している労働者には有給休暇が付与されると、労働基準法で定められています。これらの条件を満たせば、年俸制であっても、有給休暇を付与する必要があります。条件を満たしているにもかかわらず、有給休暇を付与しなかった場合、労働基準法違反となりますので注意しましょう。

(参考:『【弁護士監修】有給休暇は2019年4月に取得義務化へ~買い取りルールや計算方法~』)

まとめ

年俸制を導入することで、企業には「経営計画の立てやすさ」というメリットがある反面、「年度中に人件費を変更できない」というデメリットがあります。また、「残業代」や「賞与」「毎月の賃金」などの取り扱いにも注意が必要です。不利益変更や労働者とのトラブルが発生しないように、ルールや運用方法を正しく理解した上で、年俸制を導入しましょう。

(制作協力/株式会社はたらクリエイト、監修協力/弁護士 藥師寺正典、編集/d’s JOURNAL編集部)

労働条件通知書 兼 雇用契約書テンプレート【Word版】

資料をダウンロード